За платную учебу положен социальный, или налоговый вычет, потому что этот тип расходов государство освобождает от НДФЛ — налога на доходы физических лиц. Но есть тонкости: к примеру, его не получат безработные. А еще есть ограничения на выплаты, не самые простые требования к документам и дате их подачи.

Кто может получить

Выплаты от государства положены гражданам и резидентам России, которые находились в стране не менее ста восьмидесяти трех календарных дней в течение года, оплатившим:

- свое очное, заочное, дистанционное, вечернее обучение;

- очное обучение ребенка, брата или сестры, если им еще не исполнилось 24 года.

Правила оформления налогового вычета на образование установлены п. 1 ст. 219 НК РФ.

Онлайн-обучение не считается очным. Поэтому налог вернут только тому, кто заплатил сам за себя. Еще не положен вычет за обучение тем, кто расплатился за образование маткапиталом.

❗ У вас есть право на вычет, только если ваша зарплата или хотя бы ее часть — белая. То есть государство удерживает НДФЛ — 13%. Поэтому не получат вычет те, кто не работает вообще: пенсионеры, студенты, домохозяйки. А еще самозанятые и индивидуальные предприниматели. Исключение — те, кто работает в системе ОСНО (общая система налогообложения).

❗ Есть требования не только к вам, но и к образовательным учреждениям. Тип не имеет значения: это может быть университет, школа английского, детский сад или любая другая организация. Главное, чтобы у учреждения была образовательная лицензия.

Исключение: ИП, которые учат сами, не привлекают педагогов и других сотрудников. У таких ИП в ЕГРИП должно быть указано, что предприниматель ведет учебную деятельность: тогда вычет получить будет можно.

Преимущество школ с образовательной лицензией не только в государственных выплатах. Документ еще и гарантирует, что качество программ проверил федеральный орган исполнительной власти по контролю за сферой образования.

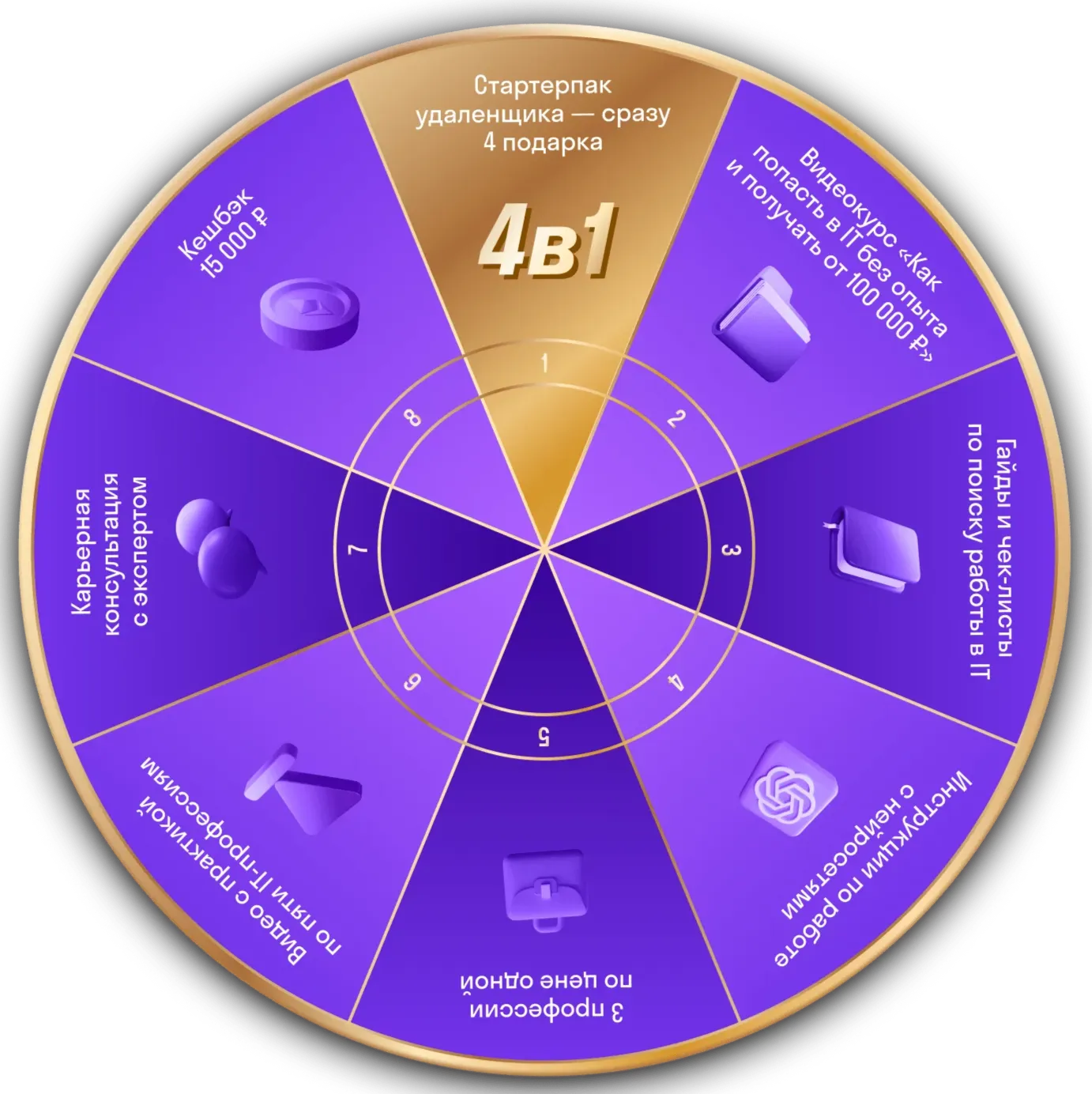

Лицензия есть у онлайн-университета профессий Skypro. Выбирайте направления, которые вам интересны: программирование, аналитика, маркетинг, дизайн. На курсах погрузитесь в специальность через понятные видеолекции и текстовые шпаргалки, практические задачи и живые вебинары. На вопросы ответят наставники. В конце получите государственный диплом о профподготовке и оформите социальный вычет.

Когда подавать заявку

Федеральная налоговая служба вычитает НДФЛ из доходов календарного года, в котором оплатили учебу. Неважно, когда фактически вы учились. Например, оплачивали в 2021 году, а учиться начали только в 2022-м — вычет оформляйте за 2021 год.

Документы подавайте, когда закончился налоговый период — то есть календарный год. Так, если вы заплатили за обучение в декабре 2021 года, уже в январе 2022-го оформляйте вычет. Если же перечислили деньги в январе 2022-го, придется год подождать.

❗ У налогового вычета есть срок давности — три года. Если вы не получили возврат налога за оплату учебы в 2019 или 2020 году, то еще успеете. А вот за 2018 год вернуть НДФЛ уже не выйдет.

Оформлять возврат налога можно неограниченное количество раз. Например, за свою учебу, обучение сестры и ребенка. Или если учитесь пять лет и оплачиваете каждый год. В этом случае получите деньги пять раз.

В онлайн-университете Skypro так долго учиться не нужно. Профессию «Аналитик данных» можно освоить за несколько месяцев. Преподаватели — практики с опытом работы в ведущих IT-компаниях страны. Студенты получают только нужную теорию и реальные практические навыки. А специалисты центра карьеры помогают составить резюме и подготовиться к собеседованиям, чтобы вы быстрее нашли новую работу.

Как рассчитать размер

Вычет — это 13% от трат на обучение, но закон ограничивает его размер. Максимальная сумма расходов на обучение детей в год, с которой считают вычет, — 50 000 ₽. На самообразование, учебу брата или сестры — 120 000 ₽.

То есть за один раз вернете максимум 15 600 ₽, даже если потратили больше.

Остаток суммы не переходит на следующий налоговый период: деньги просто «сгорают». Поэтому дорогую многолетнюю учебу оплачивайте каждый год, а не сразу.

Например, цена обучения — 200 000 ₽. Чтобы получить максимальный вычет, внесите половину всей суммы в этом году, а другую половину — в следующем. Тогда вам вернут дважды по 13 000 ₽, а не 15 600 ₽ один раз.

Еще на сумму влияет годовой размер НДФЛ. Государство не вернет больше, чем вы уплатили. Например, вы работаете на полставке и официально получаете половину МРОТ. В 2022 году он 13 890 ₽. То есть ваша белая зарплата — 6945 ₽, а ежемесячный НДФЛ — 902,85 ₽. Значит, в год вы платите налог на сумму

10 834,2 ₽. Именно столько вы и получите.

❗ Что еще важно. Кроме возврата НДФЛ за обучение есть и другие виды социальных выплат. Например, за оплату лечения. При расчете их суммируют. Так, если вы потратили 120 000 ₽ на лечение и 100 000 ₽ на обучение, получить вычет с обеих сумм не получится.

Как получить

Есть два способа оформить социальный вычет на обучение: в налоговой и у работодателя. В первом случае вам выплатят всю сумму сразу, во втором — перестанут удерживать налог из зарплаты, пока полностью не вернут НДФЛ. Разъясняем, как получить налоговый вычет обоими способами.

В налоговой

Заполните налоговую декларацию по форме 3-НДФЛ. Для этого понадобится справка о налогах по форме 2-НДФЛ. Запросите ее в бухгалтерии на работе. Еще нужна информация о доходах и налогах. Она есть в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

↓

Предоставьте заполненную налоговую декларацию и копии подтверждающих документов в налоговый орган по месту жительства или в личном кабинете налогоплательщика. Список документов — в разделе ниже.

↓

Ждите проверки до трех месяцев. Если всё верно, деньги перечислят в течение 30 дней.

У работодателя

Чтобы оформить на работе возврат НДФЛ, декларация не нужна — только уведомление о праве на социальный вычет. Его выдадут в местном отделении ФНС. Для этого отправьте в налоговую пакет документов и заявление о подтверждении права на вычет НДФЛ.

В течение месяца вы получите уведомление, его нужно отправить работодателю. И уже в этом месяце из зарплаты не удержат НДФЛ.

Какие нужны документы

Что понадобится для социального вычета:

✔️ заполненная налоговая декларация на бланке 3-НДФЛ — если оформляете возврат налога самостоятельно через ФНС;

✔️ уведомление из налоговой о том, что у вас есть право на вычет НДФЛ, — если оформляете компенсацию через работодателя;

✔️ справка о доходах и удержанных налогах по форме 2-НДФЛ;

✔️ копия договора с учебным заведением;

✔️ копия лицензии образовательной организации — не нужна, если данные есть в договоре;

✔️ квитанции, чеки или другие документы об оплате;

✔️ заявление о возврате НДФЛ.

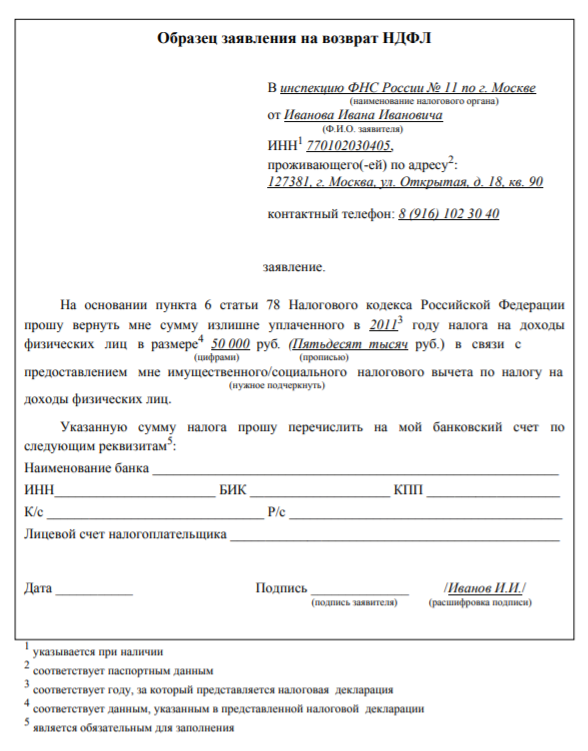

Как написать заявление

Строгих правил нет. Заявление примут в любой форме. Из обязательного:

- в шапке — название налогового органа, Ф. И. О., ИНН, адрес регистрации, номер телефона;

- в основной части — суть и ссылка на статью 78 НК РФ, на основании которой вы просите вернуть НДФЛ, сумма;

- в конце — реквизиты банковского счета, на который нужно перечислить деньги, подпись с расшифровкой, дата.

Источник: data.nalog.ru

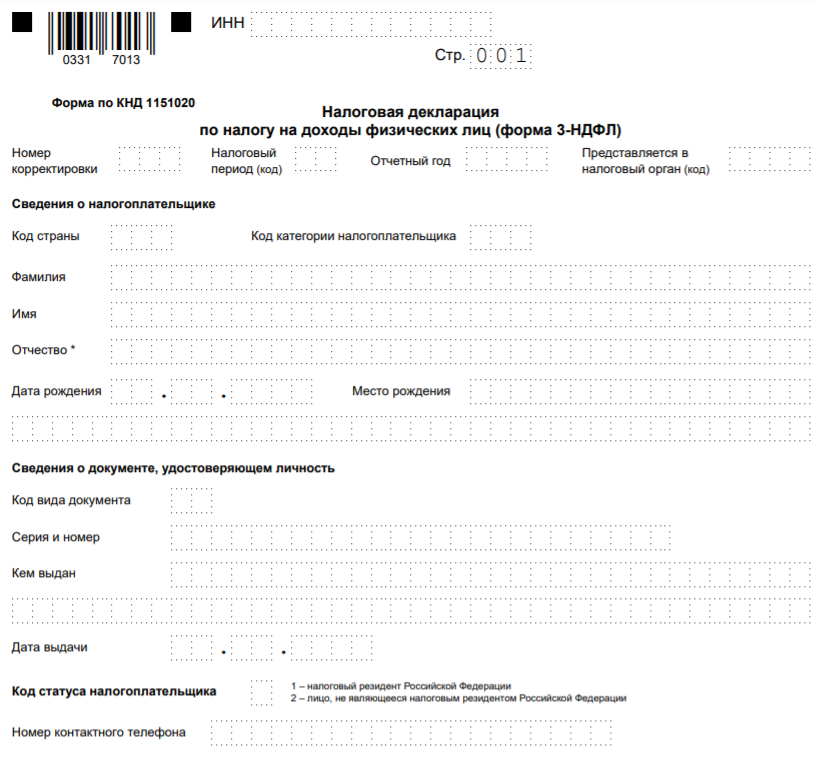

Как заполнить декларацию

Бланк есть на официальном сайте налоговой. Можно заполнить его от руки. Но быстрее и удобнее подготовить документ в электронном виде. Для этого войдите в личный кабинет налогоплательщика на сайте ФНС. Для декларации нужна электронная цифровая подпись — получить ее нужно тоже в личном кабинете.

Источник: data.nalog.ru

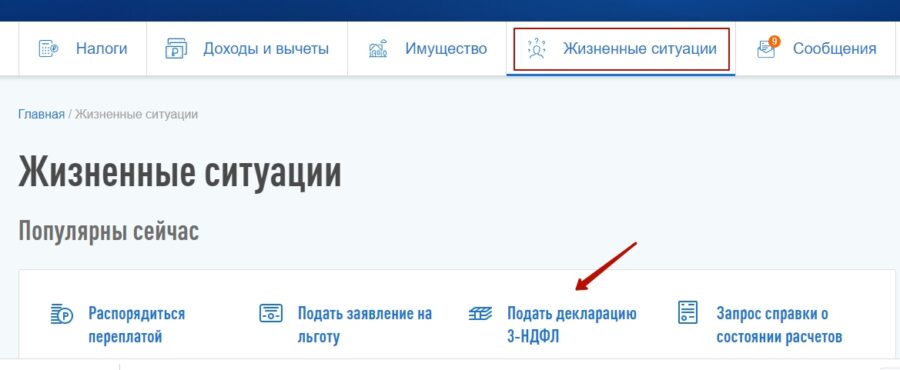

Когда получите подпись, заполняйте декларацию. В личном кабинете налогоплательщика зайдите в «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить новую декларацию онлайн».

Личный кабинет налогоплательщика

Введите данные о доходах, удержанных налогах, расходах на обучение. Сумму возврата программа рассчитает сама. Внимательно читайте подсказки. В последнем разделе прикрепите все остальные документы: договор, лицензию, 2-НДФЛ и другие.

О начале и окончании проверки налоговая уведомляет в сообщениях в личном кабинете.

[webinars]

Что запомнить о налоговом вычете за образование

- Социальный налоговый вычет на обучение — 13% от суммы расходов. Максимум за самообразование, учебу брата или сестры — 15 600 ₽. Ребенка — 6500 ₽.

- Налог возвращают за самообразование в онлайн-, очном и любом другом формате. А еще за очное обучение детей, братьев и сестер.

- Возврат не положен индивидуальным предпринимателям (кроме работающих в ОСНО), безработным и тем, кто устроен неофициально — все они не платят НДФЛ.

- Оформить социальный вычет можно в налоговой инспекции или на работе. В первом случае получите деньги на карту, во втором — из зарплаты не будут удерживать НДФЛ.

Перейти в телеграм, чтобы получить результаты теста

Перейти в телеграм, чтобы получить результаты теста

Забрать

Забрать

Добавить комментарий